Tokenisierung Erklärt

Neue Möglichkeiten für Vermögenswerte

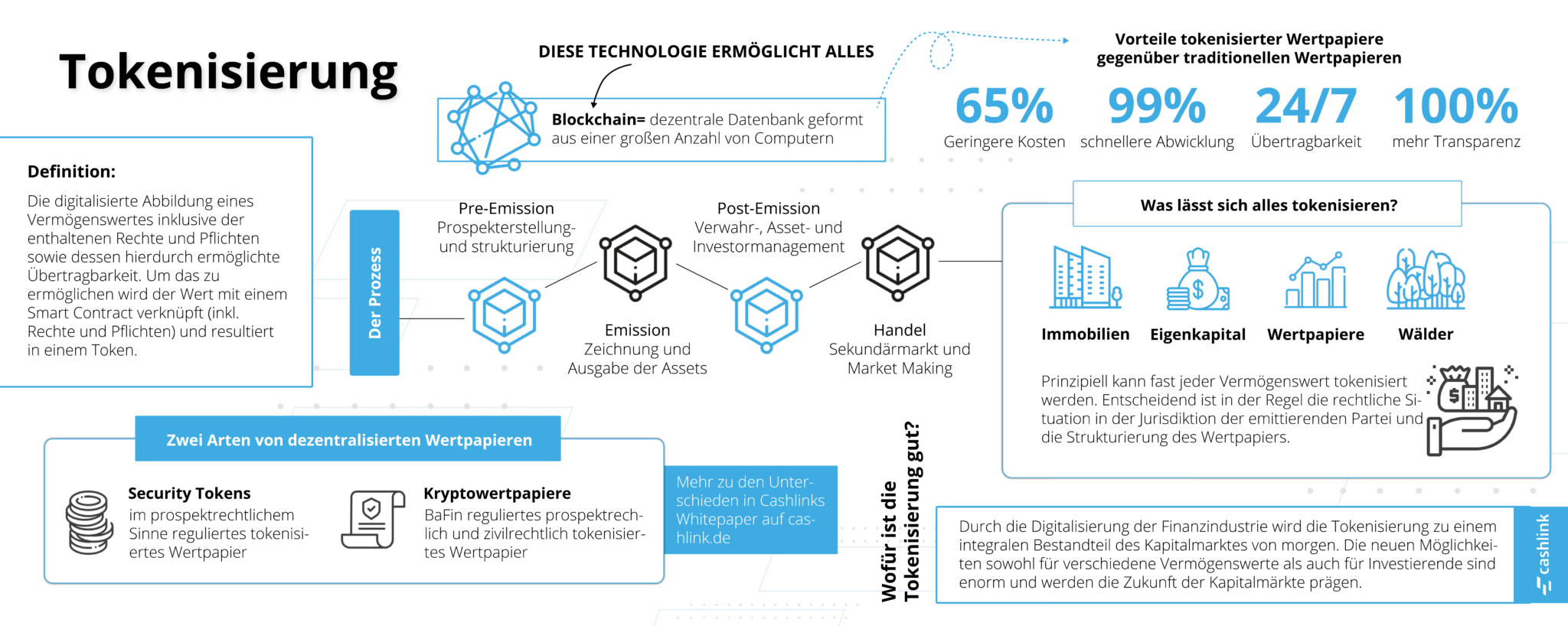

Durch die Digitalisierung der Finanzindustrie wird die Tokenisierung zu einem integralen Bestandteil des Kapitalmarktes von morgen. Tokenisierung bildet mit Hilfe der Blockchain-Technologie Vermögenswerte digital durch sogenannte Tokens ab. Die neuen Möglichkeiten sowohl für verschiedene Vermögenswerte als auch für Investoren sind enorm und werden die Zukunft der Kapitalmärkte prägen.

Überblick

Tokenisierung auf einen Blick

Hier finden Sie das ganze Thema zusammengefasst – und unten das Ganze nochmal etwas genauer erklärt!

Neues Whitepaper: Alles rund ums Thema Asset-Tokenisierung

Wie die Asset Tokenisierung den privaten Kapitalmarkt revolutioniert (in Kooperation mit inVenture, arttrade , Econos und WIWIN) und wie auch Sie von der Blockchain Technologie profitieren können.

- Expertenwissen

- Case Studies

- Deep-Dive Asset Tokenisierung

Definition

Was ist Tokenisierung?

Tokenisierung bildet Vermögenswerte über eine Blockchain digital ab. Reale Vermögenswerte, einschließlich der verbundenen Rechte und Pflichten, werden mit der Blockchain-Technologie digital dargestellt. Um einen Vermögenswert auf der Blockchain abzubilden, werden so genannte Security Token ausgegeben. Diese stellen einen bestimmten Anteil des grundlegenden Wertes dar. So können regulierte Finanzinstrumente wie Aktien, Anleihen oder Fonds, aber auch materielle Vermögenswerte wie Immobilien dargestellt werden. Durch das neue Gesetz für elektronische Wertpapiere (eWpG) können auch sogenannte Kryptowertpapiere ausgegeben werden.

Ein digitales Programm, ein sogenannter Smart Contract, wird mit dem Vermögenswert verknüpft und bildet die Rechte und Pflichten des gesetzlichen Vertrages ab. Diese werden durch die Tokens dargestellt. Token und damit die zugrunde liegenden Vermögenswerte können übertragen werden. Das öffnet neue Chancen für alle beteiligten Parteien: Investoren, Emittenten und Intermediären wie Plattformen profitieren.

HOW TO

Die 4 Schritte der Asset Tokenisierung

Bei der Tokenisierung wird ein Vermögenswert rechtlich mit einem Smart Contract verknüpft. Dieser repräsentiert dann die mit der Vermögensanlage verbundenen Rechten und Pflichten wie ein klassisches Wertpapier. Unsere all-in-one Tokenisierungslösung deckt den gesamten Prozess einer Wertpapierausgabe ab und kann flexibel in jedes bestehende System integriert werden. Unser Expertenteam berät Sie gerne und führt Sie durch den gesamten Prozess.

1. Pre-Emission

Prospekterstellung und -strukturierung

Regulatorisches Rahmenwerk

Netzwerk aus erfahrenen Rechtsfirmen

2. Emission

Zeichnung und Ausgabe von Vermögenswerten

Regulatorisches Rahmenwerk

3. Post-Emission

Verwahrungsmanagement

Assetmanagement

Investorenmangement

4. Handel

Handel

Market-Making

Sekundärmarkt

Zusammengefasst: Tokenisierung einfach erklärt

- Expertenwissen

- One Pager

- Tokenisierung einfach erklärt

FACts

Vorteile der Tokenisierung

Schon heute profitieren Unternehmen, Investmentbanken, Vermögensverwalter, Fonds, Börsen und Investitionsplattformen von den Chancen der Tokenisierung. Die Vorteile sind vielfältig: schnellere Prozesse durch die Digitalisierung, weniger Intermediäre, die Kosten senken und die Effizienz steigern, und globale Übertragbarkeit. Gehören Sie zu den Vorreitern Ihrer Branche und profitieren Sie noch heute von den Vorteilen!

65% geringere Kosten

im Vgl. zu traditionellen Wertpapieren, da die Kosten der Wertschöpfungskette drastisch gesenkt werden.*

24/7 Übertragbarkeit

Zuvor illiquide Vermögenswerte können nun problemlos rund um die Uhr weltweit übertragen werden.*

99% schnellere Abwicklung

schnellere Abwicklung der Prozesse, da sich die Transaktionsgeschwindigkeit durch die Verwendung von tokenisierten Wertpapieren erheblich erhöht.*

100% mehr Transparenz

da Transaktionen unveränderbar und transparent gespeichert werden. Das stärkt das Vertrauen zwischen den Marktteilnehmenden.*

Lösungen

Wie Cashlink den token-basierten Kapitalmarkt möglich macht

Cashlink bietet eine modulare Lösung entlang der gesamten Emissions- und Abwicklungskette für token-basierte Wertpapiere. Als reguliertes Finanzinstitut nach dem deutschen Kreditwesengesetz (KWG) schafft Cashlink die notwendige Infrastruktur, damit institutionelle Marktteilnehmer rechtskonform, sicher und effizient im digitalen Kapitalmarkt agieren können.

Cashlink Connect Banking

Das Settlement-Modul ermöglicht Depotbanken, Brokern und Handelsplätzen die nahtlose Abwicklung token-basierter Wertpapiere nach dem Handel – vollständig regulierungskonform im Sammelbestand. Erhalten Sie Zugriff auf alle von Cashlink registrierten token-basierten Wertpapiere und sorgen Sie für eine sichere, effiziente und transparente Abwicklung auf der Blockchain – ohne zusätzliche Komplexität.

Cashlink Connect Core

Das Emissionsmodul Cashlink Connect Core ermöglicht es Emittenten, token-basierte Wertpapiere regulatorisch konform auf der Blockchain zu emittieren - – basierend auf einer bewährten und mehrfach geprüften Smart-Contract-Suite. Die robuste und skalierbare API-basierte Infrastruktur von Cashlink verbindet Emittenten mit Brokern und Handelsplätzen und ist interoperabel mit Stablecoins sowie den kommenden digitalen Zentralbankgeld-Lösungen der EZB.

TOKENISIERUNGS-FAQ

Häufig gestellte Fragen

Was bedeutet Tokenisierung und was ist ein Token?

Welche Vermögenswerte können tokenisiert werden?

Prinzipiell kann fast jeder Vermögenswert tokenisiert werden. Entscheidend ist in der Regel die rechtliche Situation in der Jurisdiktion der emittierenden Partei und die Strukturierung des Wertpapiers.

Tokenisierung von Unternehmensbeteiligungen

In Deutschland werden Unternehmensbeteiligungen aktuell überwiegend in Form eines Genussrechts tokenisiert. Genussrechte sind sehr flexibel und können eine Unternehmensbeteiligung ökonomisch komplett abbilden. Eine tokenisierte Aktie oder GmbH Anteil sind zwar von der Bundesregierung in ihrer Blockchainstrategie geplant, aber aktuell noch nicht umgesetzt. In anderen Jurisdiktionen, wie Lichtenstein, sind bereits Firmenanteile komplett tokenisierbar.

Tokenisierung von Immobilien

Immobilien können über ein sogenanntes SPV (Special-Purpose-Vehicle) tokenisiert werden. Dazu wird eine Gesellschaft aufgesetzt, deren Zweck es ist die Immobilie zu halten. Die Anteile dieser Gesellschaft werden tokenisiert, wodurch Anteile an der Immobilie übertragbar gemacht werden. Wie das Ganze aussehen kann, haben wir in unserer Case-Study Tokenisierung von Immobilien zusammengefasst.

Tokenisierung von Sachwerten

Die Tokenisierung von Sachwerten, z.B. Kunst, erfolgt in der Regel sehr ähnlich wie die Tokenisierung von Immobilien. Dazu werden die Sachwerte auf ein SPV (Special-Purpose-Vehicle) übertragen, das anschließen tokenisiert wird.

Tokensierung von (bestehenden) Wertpapieren

Auch bestehende Wertpapiere, z.B. eine Aktie, können tokenisiert werden. Über eine rechtliche Struktur, die einem Tracker-Zertifikat ähnelt, kann der Wert eines bestehenden Wertpapiers direkt abgebildet werden.

Wie läuft eine Tokenisierung ab?

Was versteht man unter einem Token?

Ein Token wird benutzt um Vermögenswerte auf der Blockchain abzubilden. Hierbei kann es sich um jegliche Art von Vermögenswerten handeln, von Kunstwerken, Immobilien und Bäumen, bis hin zu traditionellen Finanzinstrumenten wie zum Beispiele Aktien. Der Vorgang der Zuordnung von diesen Assets aus der realen Welt zu einem Token wird Tokenisierung genannt. Hierbei können diverse Arten von Tokens entstehen, unter anderem Wertpapiere. Folgend erklären wir zwei unterschiedliche Arten von Tokens, welche in Deutschland als regulierte, tokenisierte Wertpapiere gelten.

Was sind Security Token?

Ein Security Token (auch Wertpapier sui generis genannt) ist ein Token, welcher von der BaFin im prospektrechtlichem Sinne als Wertpapier definiert wird. Sie sind also behördlich regulierte Wertpapiere in tokenisierter Form. Es ist ein Crypto-Asset, welches den Inhabenden mitgliedschaftliche Rechte oder schuldrechtliche Ansprüche vermögenswerten Inhalts zuweist. Der Token stellt beispielsweise ein digitales Wertpapier für alkoholfreien Biowein, Solarparkprojekte, oder Anteile bei Immobilienbauprojekten dar. Security Tokens erfüllen also den gleichen Zweck wie Wertpapiere, werden jedoch nicht in Papierform ausgestellt sondern digital.

Und elektronische Wertpapiere?

Seit der Verabschiedung des neuen elektronischen Wertpapiergesetzes im Jahre 2021, ist die Ausgabe von elektronischen Wertpapieren möglich. Hierbei wird zwischen Zentralregisterwertpapieren und Krytpowertpapieren unterschieden. Beim letzteren handelt es sich um eine Unterart elektronischer Wertpapiere, welche durch ein dezentrales Register charakterisiert wird. Mithilfe der Blockchain Technologie wird somit zum ersten Mal in Deutschland ein tokenisiertes Wertpapier zugelassen, welches nun nicht nur im prospektrechlichem Sinne als Wertpapier definiert wird, sondern auch aus dem zivilrechtlichem Standpunkt.

TOKENISIERUNGS-FAQ

Häufig

gestellte Fragen

Was bedeutet Tokenisierung und was ist ein Token?

Welche Vermögenswerte können tokenisiert werden?

Prinzipiell kann fast jeder Vermögenswert tokenisiert werden. Entscheidend ist in der Regel die rechtliche Situation in der Jurisdiktion der emittierenden Partei und die Strukturierung des Wertpapiers.

Tokenisierung von Unternehmensbeteiligungen

In Deutschland werden Unternehmensbeteiligungen aktuell überwiegend in Form eines Genussrechts tokenisiert. Genussrechte sind sehr flexibel und können eine Unternehmensbeteiligung ökonomisch komplett abbilden. Eine tokenisierte Aktie oder GmbH Anteil sind zwar von der Bundesregierung in ihrer Blockchainstrategie geplant, aber aktuell noch nicht umgesetzt. In anderen Jurisdiktionen, wie Lichtenstein, sind bereits Firmenanteile komplett tokenisierbar.

Tokenisierung von Immobilien

Immobilien können über ein sogenanntes SPV (Special-Purpose-Vehicle) tokenisiert werden. Dazu wird eine Gesellschaft aufgesetzt, deren Zweck es ist die Immobilie zu halten. Die Anteile dieser Gesellschaft werden tokenisiert, wodurch Anteile an der Immobilie übertragbar gemacht werden. Wie das Ganze aussehen kann, haben wir in unserer Case-Study Tokenisierung von Immobilien zusammengefasst.

Tokenisierung von Sachwerten

Die Tokenisierung von Sachwerten, z.B. Kunst, erfolgt in der Regel sehr ähnlich wie die Tokenisierung von Immobilien. Dazu werden die Sachwerte auf ein SPV (Special-Purpose-Vehicle) übertragen, das anschließen tokenisiert wird.

Tokensierung von (bestehenden) Wertpapieren

Auch bestehende Wertpapiere, z.B. eine Aktie, können tokenisiert werden. Über eine rechtliche Struktur, die einem Tracker-Zertifikat ähnelt, kann der Wert eines bestehenden Wertpapiers direkt abgebildet werden.

Wie läuft eine Tokenisierung ab?

Was versteht man unter einem Token?

Ein Token wird benutzt um Vermögenswerte auf der Blockchain abzubilden. Hierbei kann es sich um jegliche Art von Vermögenswerten handeln, von Kunstwerken, Immobilien und Bäumen, bis hin zu traditionellen Finanzinstrumenten wie zum Beispiele Aktien. Der Vorgang der Zuordnung von diesen Assets aus der realen Welt zu einem Token wird Tokenisierung genannt. Hierbei können diverse Arten von Tokens entstehen, unter anderem Wertpapiere. Folgend erklären wir zwei unterschiedliche Arten von Tokens, welche in Deutschland als regulierte, tokenisierte Wertpapiere gelten.

Was sind Security Token?

Ein Security Token (auch Wertpapier sui generis genannt) ist ein Token, welcher von der BaFin im prospektrechtlichem Sinne als Wertpapier definiert wird. Sie sind also behördlich regulierte Wertpapiere in tokenisierter Form. Es ist ein Crypto-Asset, welches den Inhabenden mitgliedschaftliche Rechte oder schuldrechtliche Ansprüche vermögenswerten Inhalts zuweist. Der Token stellt beispielsweise ein digitales Wertpapier für alkoholfreien Biowein, Solarparkprojekte, oder Anteile bei Immobilienbauprojekten dar. Security Tokens erfüllen also den gleichen Zweck wie Wertpapiere, werden jedoch nicht in Papierform ausgestellt sondern digital.

Und elektronische Wertpapiere?

Seit der Verabschiedung des neuen elektronischen Wertpapiergesetzes im Jahre 2021, ist die Ausgabe von elektronischen Wertpapieren möglich. Hierbei wird zwischen Zentralregisterwertpapieren und Krytpowertpapieren unterschieden. Beim letzteren handelt es sich um eine Unterart elektronischer Wertpapiere, welche durch ein dezentrales Register charakterisiert wird. Mithilfe der Blockchain Technologie wird somit zum ersten Mal in Deutschland ein tokenisiertes Wertpapier zugelassen, welches nun nicht nur im prospektrechlichem Sinne als Wertpapier definiert wird, sondern auch aus dem zivilrechtlichem Standpunkt.

Sprechen Sie mit unserem Expertenteam

Unser Team berät Sie gerne. Vereinbaren Sie jetzt ein unverbindliches Beratungsgespräch.